你的位置:大连股票炒股平台-股票网上开户-手机炒股开户app > 手机炒股开户app >

一家天下股票配资 爱尔眼科: 全球眼科连锁龙头, 下跌80%后, 估值合理了

发布日期:2024-09-25 22:05 点击次数:126

上证报中国证券网讯 贤丰控股股份有限公司(002141)2024年07月13日披露半年报业绩预告一家天下股票配资,公司预计2024年上半年累计归属于母公司所有者的净利润470.00万元至700.00万元,上年同期净利润-2369.02万元,净利润变动119.84%至129.55%;每股收益0.0042元至0.0062元;累计扣除非经常性损益后的归母净利润-1700.00万元至-1400.00万元,上年同期扣非归母净利润-3683.03万元,扣非归母净利润变动53.84%至61.99%。

上证报中国证券网讯 我爱我家控股集团股份有限公司(000560)2024年07月13日披露半年报业绩预告,公司预计2024年上半年累计归属于母公司所有者的净利润2400.00万元至3500.00万元,上年同期净利润-4881.06万元,净利润变动149.17%至171.71%;每股收益0.0102元至0.0149元;累计扣除非经常性损益后的归母净利润-4900.00万元至-3000.00万元,上年同期扣非归母净利润-5791.24万元,扣非归母净利润变动15.39%至48.20%。

自2021年泡沐破裂以来,中证医药指数已连续调整3年,下跌超过60%,2024年又再次加速下跌超20%。很多人对医药已经完全失去了信心,觉得医药都不值得投资。

然而,站在当前时点,如果让我选一个未来五年最看好的赛道,那一定会选医药。

首先,医药很重要,是政策支持的方向,这一点大家肯定都认可。

人口老龄化趋势是确定,且无法逆转的,应对人口老龄化带来的健康问题,疾病的治疗、预防都会是很大的市场。

医药长坡厚雪,优质龙头被错杀而低估时,就会成为不错的投资标的。我希望在这里面找到可以长期持有的公司。

投资圈有"金牙银眼铜骨头"的说法,其中爱尔眼科就是其中的佼佼者,曾经的20倍大牛股,最高市值近4000亿。最近两三年,公司股价下跌幅度近80%,市值跌破1000亿,2019年之后的涨幅已被全部抹去。今天一起了解下这家“眼科茅”。

老规矩,我们不做未来的判断,仅通过“五步分析法”,针对上市公司财务数据、产品分析、实控人情况、行业前景以及风险估值五个方面,把公司和所在行业的情况做个讲解。公司好坏则需要大家独立思考,综合考量。

爱尔眼科:全球性眼科连锁龙头

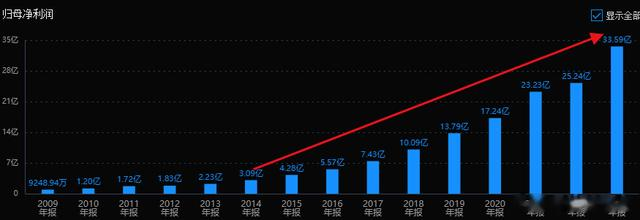

一、财务数据:15年增长55倍

公司历史业绩稳定持续增长。2009年上市,当年营收仅6亿,利润只有0.61亿,到了2023年,营收突破200亿,利润达到33.59亿。

15年时间,营收增长33倍,利润增长超过55倍。最近十年利润年复合增长率31%,最近5年复合增长率为27%,是典型的成长股。

公司ROE最近两年下降到19%附近,但大部分年份都在20%以上,可以算是巴菲特说的优秀公司了。

二、风险和估值情况

从风险指标看,公司最大的问题在于商誉值比较高,达到33%,这个数值还是可以接受的,但要留意被收购的资产被减值的情况。

在2021年,公司股价最高超过42,市值达3900多亿,股价从高点到现在已经跌了近80%。但和其他业绩下滑,导致股价大跌的医药公司不同,公司业绩这几年一直保持增长。2023年利润增长达33%,24年中报增长19.7%。那下跌的原因是什么?

从估值上看,公司估值中枢在76倍PE附近,21年时估值最高超过200倍PE,一个增长30%多的公司,市场给了200多倍市盈率,确定是来投资的?

我们说股价=利润*估值,在股价调整3年,跌没了近80%,同时利润又从23亿增长到了33亿之后,现在才把估值拉回到了正常的水平。

目前市值860亿,33.6亿利润对应25.6倍PE,和近5年的利润复合增长率27%的增速相匹配。从历史估值分位看,目前也处于历史较低位。现在这个估值才算合理了。

我们再一次强调,估值是投资的第一核心要素,无论什么“茅”,只要估值太高,风险都是巨大的。

三、行业前景

1.老年化趋势加速

目前,我国60岁以上人群白内障发病率超过80%,预计2025年患者人数将超过1.5亿。预计到2030年,我国白内障手术市场规模有望达到541亿元,2023-2030年CAGR为13.23%。未来,人口老龄化导致白内障患者的增加,还有近视率的增加以及医疗技术的进步,在这些因素的推动下,中国民营眼科市场规模预计将会有比较好的增长速度。

2.政策鼓励社会化办医

随着我国医药卫生体制改革的不断深化,政府提出了多项政策鼓励在医疗领域引入社会资本,为民营眼科医疗机构创造了良好的发展环境。

中国眼科医疗服务市场中民营机构的市场规模由2015年的189亿元增加至2019年的402亿元,复合年增长率为20.69%,且预期将于2025年继续增加至1103亿元,眼科诊疗需求兼具消费属性及刚需属性,市场规模有望进一步扩大。

3.行业竞争

国家对于公立眼科医院有严格的审批标准,而民营眼科医院的医生选拔标准和运营体系不透明,需要较长的时间在患者群体中建立品牌信誉,相对患者更倾向于选择公立眼科医院接受治疗。

从市场份额来看,目前我国眼科医院市场份额中,公立医院占比达到74%,民营眼科医院市场份额仅有26%。

民营眼科市场中,爱尔眼科以8.12%的市场份额遥遥领先,其次华夏眼科、普瑞眼科市场份额分别为1.71%、0.93%。眼科行业的前景应该还是可以的。

四、业务和产品:

公司是一家眼科医疗机构,简单来说就是开眼科连锁医院的,提供的眼科医疗服务主要类型包括:屈光手术、白内障手术、视光矫正、眼前段手术和眼后段治疗。

2023年,屈光项目收入74.31亿,占比37%;视光服务项目收入49.6亿,占比24%;白内障项目收入33.27亿,占比 16%;眼前段项目收入 17.91亿,占比9%;眼后段项目、其他项目均占比7%。

屈光项目:屈光不正包括近视、远视和散光等,公司产品包括成全飞秒(SMILE)、V4C ICL晶体植入、精雕、睛逸、老视矫正手术五大系列。其中,全飞秒微创手术是应用飞秒激光切割部分角膜组织,从而改变角膜曲度,达到改善视力的目的。

视光服务:提供青少年近视防控、验光配镜、角膜塑形镜、斜弱视矫治、低视力康复等服务项目。

白内障项目:主要开展飞秒超乳术及多焦晶体等人工晶体植入术。

眼前段项目:指涉及角膜、虹膜、睫状体、晶状体等眼球前段结构的青光眼、角膜病、眼整形、斜视等疾病所施行的手术。

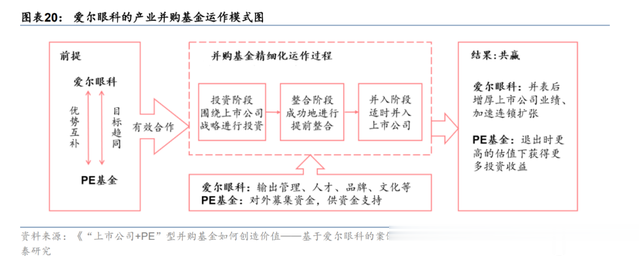

“上市公司 +PE基金”模式

爱尔眼科被称为“并购狂魔”,5月份刚刚宣布将斥资13.44亿元,收购重庆眼视光、周口爱尔等52家公司的股权。7月29日,又公告拟斥资8.98亿,收购虎门爱尔等35家医疗机构部分股权。

这里要着重说一下爱尔眼科的并购基金模式,公司发展的速度这么快,这个模式起到了非常重要的作用。但也是最近被很多网友吐槽的最厉害的点。

爱尔眼科从2014年开始成立“上市公司+私募机构”型产业基金,公司出资10%~20%左右,其余资金由金融机构和个人等出,共同孵化新医院。等这些医院渡过初创期、逐渐扭亏为盈时,爱尔眼科就会通过收购,将这些医院纳入上市公司体系之内。

对医院来说,投资资金达,回收周期较长,如果上市公司全部自己建设,首先是资金压力会很大。2014年之前公司每年只能开几家医院,2014年后每年平均孵化70多家。按照公司孵化的速度,公司在资金上完全无法支撑。其次,是新建医院前期都会有1-5 年不等的培育期,这个阶段业绩不稳定,折旧摊销等费用也会导致公司业绩波动。

对上市公司而言,一开始放在体外孵化,待成熟后收入麾下,这是最好的扩张模式。即利用解决了资金不足的问题,又加速了公司全国性的网点布局速度,还保证了公司业绩的稳定增长。

网友吐槽点主要是收购的溢价问题。一般来说,企业成立初期是风险最大的,理应获得合理的收益,但具体溢价多少确实有操作的空间。另一个问题就是溢价模式进行收购,导致的大额商誉问题。截至2023年年末,爱尔眼科商誉金额已经高达65.33亿元。

对于利益输送的质疑,主要涉及公司和管理层的诚信问题,如果你认为公司有诚信问题,那就一票否决,不要碰这家公司。目前看,公司和管理层在诚信上并没有被发现有很大的问题,从最终结果看,结果也是好的。而且公司产业基金模式在初期起到的作用会很明显,但随着规模越来越大,效果就会下降,如果那天我们发现公司并购付出的代价,大于带来的收益时,才是真正要注意的时候。

至于商誉问题,就体现了并购双刃剑的特点。在行业景气度向上的时候,收购的资金会成为游资资产,所以不存在减值风险。但在景气度下行时,减值风险就会变大。目前看,公司商誉风险还是可控的。

爱尔眼科也意识到了这个模式的问题,2023年7月,当投资者问公司是否进一步加快并购步伐时,爱尔眼科解释称,随着上市公司体量越来越大,资金实力逐步增强,承载能力持续提高,上市公司自建的医院逐步增多,产业基金陆续到期后会逐步退出历史舞台。

五、实际控制人:

爱尔眼科实控人为陈邦, 持股42.94%。

陈邦当过兵,退伍之后做过器材代理。上世纪90年代,在上海打拼时碰到一位做给医院租赁眼科治疗仪器生意的邻居,初步了解眼科行业。1997年,陈邦采取“院中院”的形式,在公立医院中设立眼科专科做近视检查和常规近视手术,依托着公立医院优势资源,赚到了人生中第一桶金。

2000年,国家开始大力整治公立医院“院中院”,陈邦从公立医院搬出来,于2001年在辽宁沈阳开设了第一家专科医院。2002年,开始选择与他人以合资的形式成立连锁医院。2003年初,爱尔眼科在长沙、成都、武汉等地开出了四家医院。之后公司连锁模式开始加速,2014 年确立“外延并购”的发展策略,2015年开启境外布局,一路把公司做到行业第一。

综合来看,公司在创始人层面也没什么问题,虽然不是技术上的专家,但能深耕行业几十年,还能把公司做到行业第一,肯定不是泛泛之辈。

总结:

爱尔眼科历史上成长性非常不错,股价持续下跌是因为之前估值太高了,现在估值已经回到合理区间。在现代社会,每个人都离不开电子产品,加上老年人眼睛问题增多,看好公司行业前景,加上又是行业龙头,未来发展应该是不错的。

爱尔眼科的基本面情况就介绍完了一家天下股票配资,但它能不能成为一个合格的价值投资标的,还需要大家进一步分析,保持独立思考,综合考虑后做出自己的评判。